オーケストラホールディングス(6533)事業内容、業績株価分析、成長可能性

- 2020.05.11

- 株式投資

オーケストラホールディングスは何をやっている会社か。

こんにちは、@growprojecttaroです。個人的に気になる小型株を中心に調査、発信しております。

小型株、調査した銘柄まとめ

銘柄コード

3559 3756 3961 3135 3187 3995 3652 4395 4393 3989 3138 3416 3901 3979 3985 4397 6533 3909 6573 3961 6558 2410 7041 6198 7781 7713 5903 3277 3496 3042 3682 3968 6696 7035 3137 2374 9272 9266 3221 4385 4776 6137…https://t.co/ojrCDPs2qY

— 小型成長株ファンド (@growprojecttaro) January 20, 2020

本日は、オーケストラホールディングス社(6533)、マザーズ上場企業です。

売上、利益の成長率の高さ、時価総額の低さから気になっていました。事業内容は、端的にいうと、デジタルマーケティングの会社です、売上の95%程がデジタルマーケティングによる収益です。

その他、アプリ自社開発を行うライフテクノロジー事業や、ITソリューションを提供するソリューション事業が他にありますが、規模は小さいです。

デジタルマーケティングは、主に運用広告サービス、SEOコンサルティング、クリエイティブサービスに分かれています。

WEB系のビジネスに携わったことがある人であれば、なんとなく何をやっているかは、イメージできると思います。

関連記事: ショーケース・ティービー(3909)ブログで企業分析|WEBマーケティング支援ツール提供、注目小型株

オーケストラホールディングスは成長ストーリーが描けるか。

デジタルマーケティングのマーケット自体がとても伸びているので、外部環境は良いと考えられます。

2016年の国内デジタルマーケティング関連サービスの市場規模は、前年比成長率6.1%の3,288億円であり、2016年~2021年の年間平均成長率(CAGR:Compound Annual Growth Rate)は7.0%、2021年の同市場規模は4,605億円になる見込みです。

出典:https://www.idcjapan.co.jp/Press/Current/20170629Apr.html

一方で、懸念点としてはどこで差別化を図るか、何が他社と比べて優位なのかという点です。SEOコンサルティングや広告運用のサービスを提供している会社は数多くあり、新規参入もしやすく、競争も激しい分野です。

当社のIR資料によると、よくアイデンティティ設計という言葉が用いられており、これが特徴であると思われます。

アイデンティティ設計とは、市場にどのようなユーザーが、どれだけの規模で存在するかを調査した上で、各ユーザーに対する最適なコミュニケーションを設計することです。

要するに、マス広告を打つのではなくて、ユーザーを細分化して最適な広告戦略を打つことをします、ということでしょう。具体的にどの程度細分化して、精度高くサービス提供しているのかは、サイト上からは理解はできませんでした。

過去の実績から、オーケストラホールディングスの経営は堅実であるか。

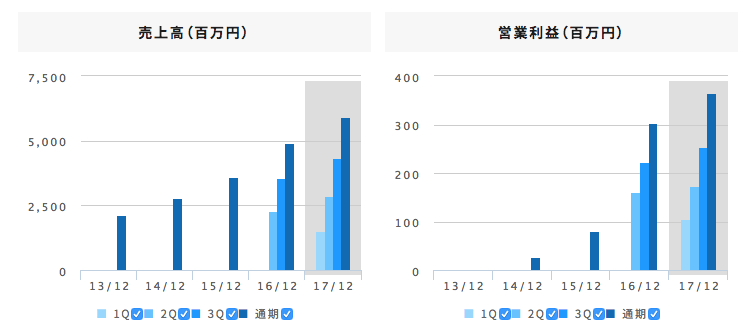

出典:当社HPより

売上、利益ともに高い割合で増えています。

平成29年12月期 決算短信より、CFに目を向けてみます。投資フェーズなので、営業CFが投資CFを上まるのが良いのですが、営業CF上の預り金の増加額が168,448千円となっている点が少々気になります。

内訳は分からないのですが、営業CFの合計が145,380千円ですので、割合としてはかなりの割合になっています。

投資CFの内訳も合計△331,837のうち、投資有価証券の取得による支出が△104,781と多くを占めているので、本業とどのような関わりがあるのか気になるところです。

(2019年12/24追記)

第三四半期を終えて、順調に売り上げのトップラインは伸ばしてきてはいますが、利益の伸びはそこまで高くありません。

投資を積極的にしているフェーズなのか、CFをみても投資CFがマイナス幅が拡大、それを埋める形で財務CFがプラスになっています。

オーケストラホールディングスの財務は健全で余裕はあるか。

(単位 千円)

現金及び預金 365,024

短期借入金 150,000

1年内返済予定の長期借入金 33,248

長期借入金 8,649

現金に対して、有利子負債は多い水準で、余裕があるとは言い難いかと思います。平成28年12月31日(前期)には長期借入金41,897千円ありましたが、返済してかなり減っていることが分かり、会社としては財務の健全化を進めている課程だと思われます。

(2019年12/24追記、2019年12月期 第3四半期決算短信より)

(単位 千円)

現金及び預金 656,446

短期借入金 –

1年内返済予定の長期借入金 162,580

長期借入金 533,200

現金は増えましたが、負債が以前に比べて積み上がっている点が気になります。特に流動負債の買掛金が増えているのは気になるところ、積極的な投資は問題ないのですが、事業のキャッシュが上手く回る仕組みになっているか要検証です。

オーケストラホールディングスのビジネスモデルに優位性はあるか。

伸びるマーケットではあるものの、差別化できる強み何かと疑問に思っていました。インタビュー記事にヒントとなるようなものはありました。

我々は7年前に創業した後発組。それでも国内トップクラスに入るポジションまで上れたのは、「運用型広告」に強みを持ち、広告成果に徹底的にこだわってきたからです。広告費の費用対効果が明確に出る分野で、きっちり成果を出すことが急成長につながりました。

数多ある広告運用会社に比べて、成果にコミットする姿勢が他との差別化に繋がっているのかもしれません。

確かにSEOコンサルティング業者とかは、情報の非対称性を利用して、しっかりと成果を出さずに利益をあげている悪質な業者もある中で、当社はしっかりとしたオペレーションが組まれているのかもしれません。

また当社は、運用広告、SEO、クリエイティブチームがいるので、ワンストップソリューションが提供できる点が強みです。

その他の事業として、アプリ開発やITソリューション事業、ベンチャー投資を通じて新たな事業の柱を構築中といったところだと思います。

アプリ開発は、占いアプリを開発しています。この開発の意図としては、専門家とユーザーをつなぐプラットフォームを作りたいということだとインタビューでは語っていますね。

占いは実は結構大きなマーケットなので、占い師とユーザーをつなぐアプリでもビジネスとして成立しています。

課金モデルは、1文字ごとに課金するモデルで、鑑定数は26万件(2016年6月)とかなりの数に上っています。

まずは、比較的参入しやすいマーケットからアプリ開発を通じてノウハウを蓄積し、専門家とユーザーをつなぐという観点で、今後もアプリ開発を続けて行くのでしょう。

開発の背景を理解できると面白いなと思います。

関連記事: 長期投資の銘柄選択術、具体的なやり方を基本戦略を紹介

成長への継続的投資を実施しているか。

占いアプリや、メンタルヘルスを相談できるアプリなど新たなサービスは継続的に開発していることが理解できます。

また、ベンチャー投資もオーケストラインベストメント(http://orchestra-investment.co.jp/)を通じて実施しています。

投資先を見ると、面白い会社が結構あります、ポートフォリオは成長が期待できそうな領域に投資しています。

ROBOT PAYMENT https://www.robotpayment.co.jp/

WealthPark https://wealth-park.com/ja/

優秀な経営陣はいるか。

代表取締役社長CEO

中村 慶郎

野村證券入社後、モルガン・スタンレー・アセットマネジメント及びバンク・オブ・アメリカにて機関投資家営業及びM&Aアドバイザリーを中心とした投資銀行業務を担当。英国留学後、日本ロレアル入社。マーケティング部にてマーケティング戦略、ブランド戦略、新商品開発の立案及び実行を担当。2009年、株式会社デジタルアイデンティティ(現:株式会社Orchestra Holdings)設立。ロンドン大学経営学修士(MBA)。

出典:当社HPより

インタビュー記事があります。これを読んだ方がより詳しく理解できます。

もともと金融系のバックグラウンドであること、ROIを意識することから、現在の成果に徹底的にこだわる姿勢が会社のバックボーンとしてあるのだと思います。

経営陣も広告系のバックグラウンドがある優秀な人が揃っていそうです。

TVCMなどのマス広告は成果が分かりにくい場合が多いのです。

しかし、インターネット広告は、成果が数字で明確に現れる領域なので、どれだけ数字を改善できるか、ROIを上げることができるかが重要で、そういう意味では成果が明確に出る残酷な世界とも言えます。

当社が売り上げを急激に伸ばせている背景にも、他社がそこまで拘らない成果にコミットする姿勢があるのかもしれません。

オペレーションも他社と異なり、成果が上がるから、口コミで他の顧客を紹介してくれる、といったサイクルが生まれているのかもしれません。

オーケストラホールディングスの株価は割安であるか。

2018/04/25 時点

時価総額(百万円) 7,296百万円

PER(株価収益率)(倍) 30.21倍

PBR(株価純資産倍率)(倍) 9.34倍

ROE(自己資本利益率)(%) 36.50%

売上高変化率(%)前年度比 19.85%

時価総額が100億以下、高いROE、売上成長が約20%であること、ネット広告であることを考えると、現時点のPER30代は割安と言える水準かもしれません。

(2019年12/24追記)

時価総額(百万円) 9,997百万円

PER(株価収益率)(倍) 25.41倍

PBR(株価純資産倍率)(倍) 7.82倍

ROE(自己資本利益率)(%) 34.50%

総括

良い点

- 成果にコミットする広告代理店として他と差別化

- 成果が出れば顧客は付いてくるので、他社と差別化でき成長は期待できる。

- 専門家とユーザーをつなぐというコンセプトで新たなアプリ開発に期待。

- インターネット広告自体は成長マーケット

懸念点

- 現金の少なさが少々不安。営業CF<投資CFの構造、不明の預り金の増加。

- インターネット広告は、景気悪化の影響を受けやすい、耐性が弱いこと。

- 成果にコミットする強みは分かったが、本質的な強みのところまでは理解できていない。

最後に個別株投資の基礎を学ぶことは、将来の資産形成や財務の知識を高めるために非常に重要です。以下では、お金をかけずに効率的に学ぶことができる3つの簡単な方法をご紹介いたします。

方法①:無料の勉強会・セミナーに参加して体系的に基本を学ぶ

独学で学ぶ際に、無料セミナーに参加することは手軽でおすすめです。

セミナーでは、必要なポイントに絞って学ぶことができ、かつ、一般的な投資参加者の視点を得ることができます。

【無料開催中の勉強会・セミナーの一覧】

◎株式投資の学校

受講生の7割以上がプラスの運用成績を出している、ファイナンシャルアカデミーの人気スクールです。

体験セミナーでは、①お宝銘柄が見つかる3つの基本、②売買タイミングを判断する重要視点、③安定的に利益を出すためのリスク管理法、の3つの視点を学ぶことができます。

8割が損をすると言われる株式投資で、運用実績がマイナスのスクール受講生は、わずか9.4%とHP上では明言しているので、コンテンツにはかなり自信があるのでしょう。

>>【公式】https://www.f-academy.jp/

◎お金の学習・相談サービス『マネイロ』

資産運用やお金の増やし方をプロから動画視聴形式で学べるサービスです。カメラオフ+発言なしで気軽に参加できます。

つみたてNISA、iDeCo、投資信託などの資産運用について、初心者の方にもわかりやすいコンテンツです。

オンラインセミナーは1回30分、スマホでの視聴もOKなので、自宅やカフェからも気軽に参加できるのは嬉しいポイントです。

>>【公式】https://moneiro.jp/

◎投資の達人になる投資講座

投資初心者から経験者まで累計25万人以上が受講したオンライン投資セミナーです。

特徴としては、①講師が営業マンではなく投資の実践者なので、投資のリアルな話が聞ける点、②世界三大投資家ウォーレン・バフェット氏の元義娘、株式投資分析の世界的権威ジェレミー・シーゲル教授など著名な方々から直接情報を得ている点、③他で聞けない投資のノウハウが得られる点、です。

2021年には、最も信頼されるオンライン投資セミナーにも選ばれています。

>>【公式】https://toushi-up.com/

方法②:SBI証券アプリのスクリーニング機能を活用する

SBI証券アプリのスクリーニング機能を活用して銘柄を見る習慣をつけることも効果的です。

スクリーニング機能を使うと、さまざまな指標を組み合わせて効率的に銘柄を見つけることができます。

SBI証券では3,600以上の銘柄が取り扱われていますが、スクリーニングを上手に活用することで、素晴らしい銘柄に出会うことができます。

関連記事:小型株・成長株、銘柄一覧まとめ【日本の有望銘柄80社をブログで紹介】

方法③:著名な投資家の本を読む

以下の関連記事で、個人的に読むべき10冊をまとめています。

著名な投資家の本を読むことは、投資における知識と洞察を深めるために重要です。これらの本は、成功した投資家の経験と教訓に基づいて書かれており、貴重な情報を提供してくれます。

投資家の視点や戦略を学ぶことで、市場の動向やリスクの評価についての理解が深まります。

また、投資家の成功や失敗のエピソードを通じて、心構えやリスク管理の重要性も学ぶことができます。これらの本は投資初心者から上級者まで役立つ情報を提供し、自身の投資戦略を構築する上で不可欠な道しるべとなります。

参考:お金を増やすためには、元手となる種銭を早く作り、複利の効果を享受する

少額でもコツコツ投資をしながら、実践を積み重ねることを前提として、企業調査には、力が入ります。スクリーニングにかける時間も変わってくるでしょう。

【追記1】2020 5/11

コロナショックの影響もあり、株価は軟調に推移しています。直近2019年12月期の決算説明会資料を拝見して、過去の調査からの変化があるかをポイントでまとめてみました。

- デジタルトランスフォーメーション事業が新設、事業成長に寄与している

- セールスフォースとの連携を強化

- 上記連携によりマーケティング支援の幅が拡張

- ワン・オー・ワン社(タレントマネジメント管理プラットフォーム)M&A

- 借入金の増加

デジタルマーケティング市場自体は、順調に成長が期待できるマーケットではあるものの、不景気になると影響を受けやすい業界であることは変わりません。

そういう意味では、直近の動きを見ると、DXやクラウドサービスへのアグレッシブな転換を模索しているように見受けられ、引き続き変化のある企業であることが理解できます。

懸念点としては、資金管理でしょうか。成長には痛みを伴うものでありますが、いかにM&Aした企業を成長させるか、管理するか、統合するかという点でしょう。

特に直近M&Aしたワンーオーワン社の導入事例を拝見するに、大手企業に導入されており特にIT人材の管理に強みが発揮されそうな印象を受け、こちらは課題感の高い領域であるだけに面白い領域だと思います。

関連記事:【まとめ】小型、成長株のおすすめスクリーニング方法、実践編

関連記事:小型成長株、銘柄一覧【注目の新興銘柄40社を独自調査】

-150x150.png)

-150x150.png)

[…] オーケストラホールディングス(6533)事業分析、株価|デジタルマーケテ… […]